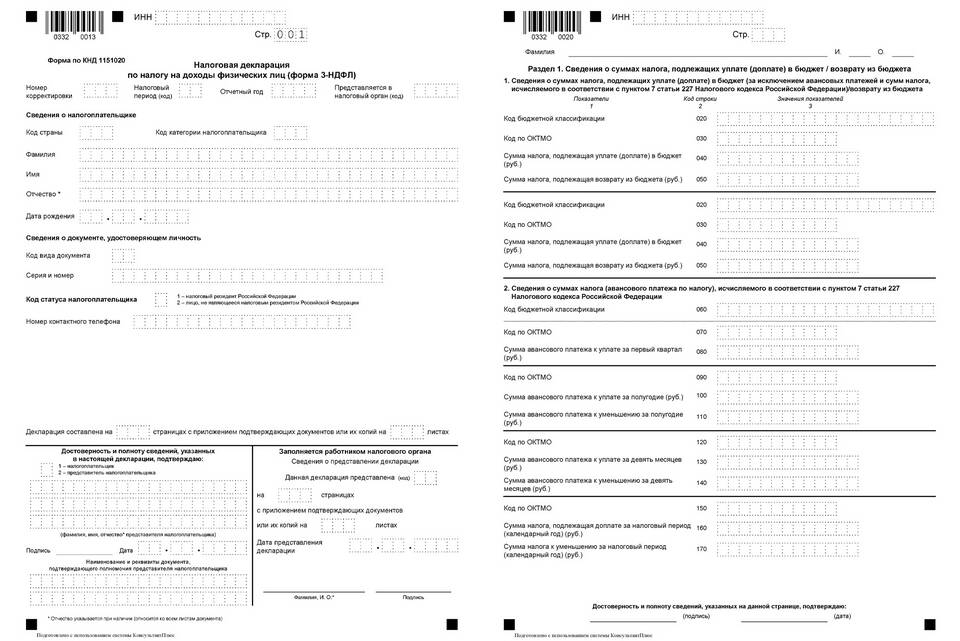

Налоговая база по НДФЛ представляет собой сумму всех доходов, подлежащих налогообложению. Рассмотрим методику расчета налоговой базы для разных видов доходов.

Содержание

Основные принципы расчета

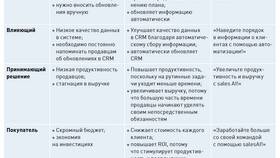

| Принцип | Описание |

| Налоговый резидент | 13% для резидентов, 30% для нерезидентов |

| Виды доходов | Зарплата, премии, подарки свыше 4000 руб. |

| Налоговый период | Календарный год |

Пошаговый расчет налоговой базы

Определение совокупного дохода

- Суммируйте все выплаты за месяц

- Учтите материальную выгоду

- Добавьте доходы в натуральной форме

- Включите подарки свыше 4000 рублей

Применение налоговых вычетов

- Стандартные вычеты (на детей, инвалидов)

- Социальные вычеты (лечение, обучение)

- Имущественные вычеты (покупка жилья)

- Профессиональные вычеты (для ИП)

Формула расчета

| Показатель | Формула |

| Налоговая база | Совокупный доход - Налоговые вычеты |

| Сумма НДФЛ | Налоговая база × Ставка налога |

Пример расчета

- Зарплата: 50 000 руб.

- Премия: 10 000 руб.

- Вычет на ребенка: 1 400 руб.

- Налоговая база: 50 000 + 10 000 - 1 400 = 58 600 руб.

- НДФЛ: 58 600 × 13% = 7 618 руб.

Особые случаи

| Тип дохода | Особенности расчета |

| Дивиденды | 13% для резидентов, 15% для нерезидентов |

| Материальная выгода | 35% от экономии на процентах |

| Выигрыши | 13% для резидентов, 30% для нерезидентов |

Проверка правильности расчета

- Сверка с налоговыми регистрами

- Проверка соответствия вычетов

- Контроль сроков уплаты

- Сопоставление с отчетностью

Правильный расчет налоговой базы НДФЛ требует учета всех видов доходов и применения соответствующих вычетов. Внимательное соблюдение методики расчета позволяет избежать ошибок и штрафных санкций.